A configuração de impostos é feita a partir do menu Configurações / Impostos. Nesta secção da loja podes definir as regras da aplicação de impostos e regiões fiscais com impostos diferenciados por país.

Definir as regras para a cobrança de impostos

Aviso

Antes de iniciares a configuração de impostos pelo novo método certifica-te de que os preços dos produtos, portes de envio e eventuais valores adicionados associados a métodos de pagamento (ex. À Cobrança) estão definidos sem incluir impostos. Deves também verificar junto de um contabilista certificado a forma como deves cobrar impostos na tua loja online.

Configurações de impostos

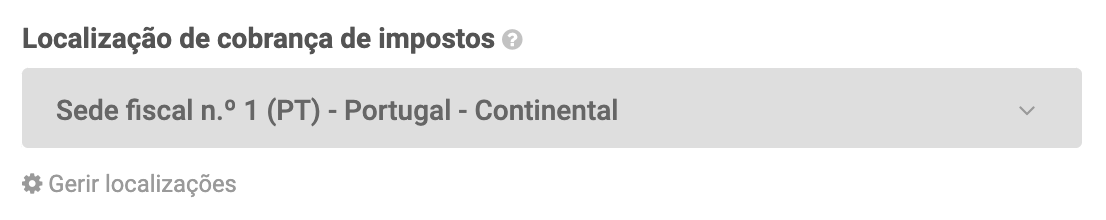

Localização de cobrança de impostos

Nesta opção é possível definir a localização fiscal do negócio. Podes ter diferentes localizações configuradas no menu Configurações / Envio / Localizações.

Caso não exista qualquer localização configurada e/ou definida ou caso não pretendas utilizar a morada de uma das localizações criadas, será considerado o país associado à morada das definições de conta, definido em Configurações / Definições / Faturação, correspondente aos Dados de faturação.

Terás que definir pelo menos uma região fiscal correspondente à tua localização de cobrança de impostos, na secção Regiões fiscais. Caso contrário, não são aplicados impostos nos preços.

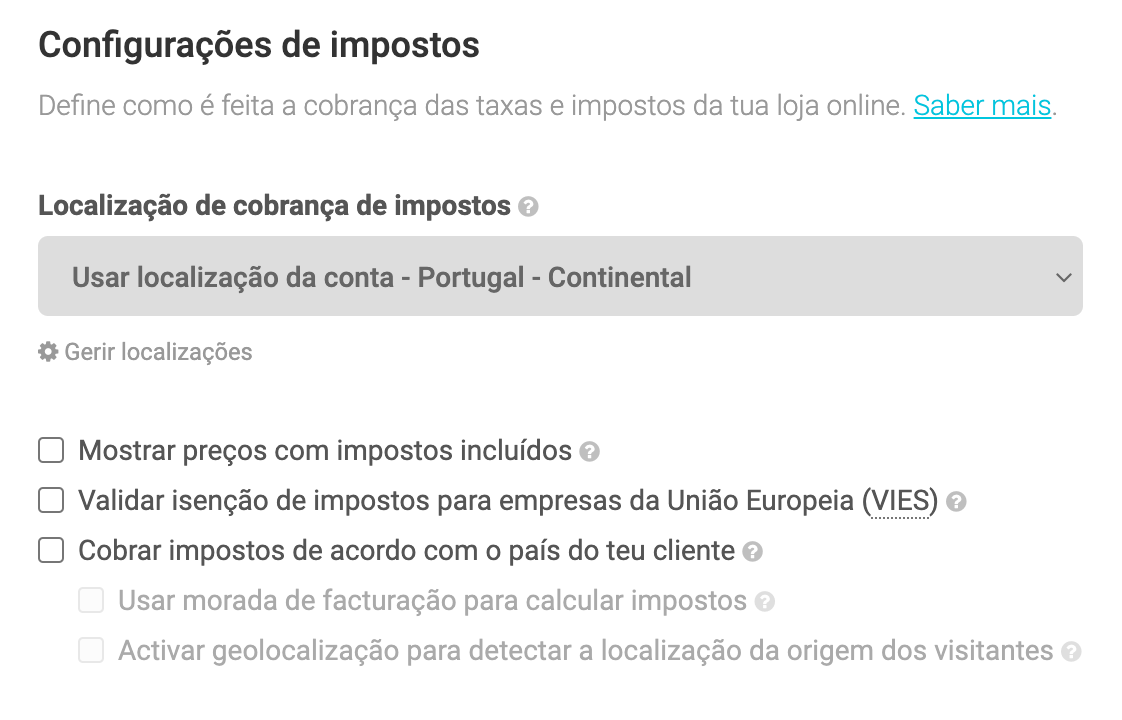

Configurações adicionais para definir a cobrança de impostos

Mostrar preços com impostos incluídos

Ao activares esta opção, os preços dos produtos, portes de envio e valores adicionais associados a métodos de pagamento (ex. À Cobrança) são apresentados com os impostos incluídos.

Por defeito, quando esta opção está activada, os preços são apresentados com os impostos configurados para a localização de cobrança de impostos. A excepção ocorre quando está activada a opção da geolocalização.

Validar isenção de impostos para empresas da União Europeia (VIES)

O VIES (Sistema de Intercâmbio de Informações sobre o IVA) funciona como um motor de busca para verificar se determinado NIF/NIPC/VAT está registado para ser validado nas transacções comerciais entre países da UE.

Nesta opção, podes definir se a tua loja faz uma validação ao NIF/NIPC do consumidor no VIES de forma automática, para que possa ou não, isentar os impostos aplicados aos produtos e portes de envio da encomenda. Para que a isenção associada ao VIES seja aplicada, são feitas duas validações:

- O NIF/NIPC/VAT indicado pelo consumidor é validado na base de dados VIES;

- O país de envio (escolhido pelo consumidor) é diferente do país de origem (localização para a cobrança de impostos definida pelo comerciante).

Caso o NIF/NIPC/VAT indicado pelo consumidor não seja validado no VIES, os impostos são aplicados conforme as configurações feitas no menu Configurações / Impostos.

Se o NIF/NIPC/VAT for validado pelo VIES como sujeito passivo de isenção, e o país de envio for também diferente da origem, a encomenda ficará isenta de impostos.

Podes saber mais sobre a validação do VIES neste link.

Nota

Na validação do VIES, as autoridades tributárias podem exigir outros tipos de verificações, que não estão a ser considerados nesta opção, pelo que ficará ao critério de cada comerciante a activação desta opção.

Aviso

A Shopkit não assume qualquer responsabilidade no caso de uma falha na validação de um NIF/NIPC/VAT registado no VIES. Em caso de dúvidas sobre este tipo de validação, aconselhamos o contacto com um contabilista certificado ou com a administração tributária do país onde o comerciante tem a sede fiscal.

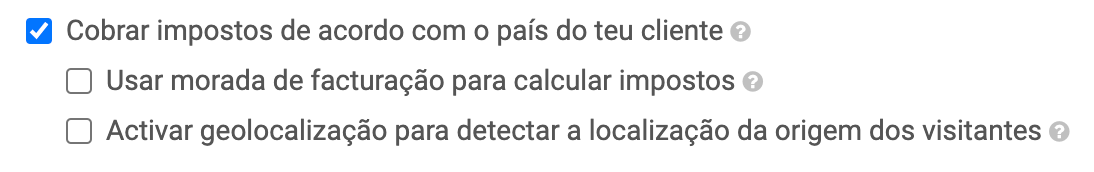

Cobrar impostos de acordo com o país do teu cliente

Ao activares a opção Cobrar impostos de acordo com o país do teu cliente, defines que os impostos vão ser cobrados tendo em conta o país associado à morada de envio da encomenda que é registada na tua loja.

Para que esta opção funcione como é previsto, deves definir as regiões fiscais para as quais pretendes cobrar impostos diferenciados, na secção Regiões fiscais.

Caso não tenhas qualquer região fiscal configurada para outros países além da região fiscal da tua localização para a cobrança de impostos, os impostos serão calculados de acordo com esta localização.

Se não tiveres definido qualquer região para a localização que definiste para a cobrança de impostos, não são aplicados impostos.

Usar morada de facturação para calcular impostos

Ao activares a opção anterior, os impostos serão calculados tendo por base o país definido na morada de envio preenchida no registo da encomenda.

Caso queiras considerar para a cobrança de impostos o país definido na morada de facturação, deves activar esta opção.

Nota

No processo de registo de uma encomenda, o cliente tem a possibilidade definir que a morada de facturação é idêntica à de envio.

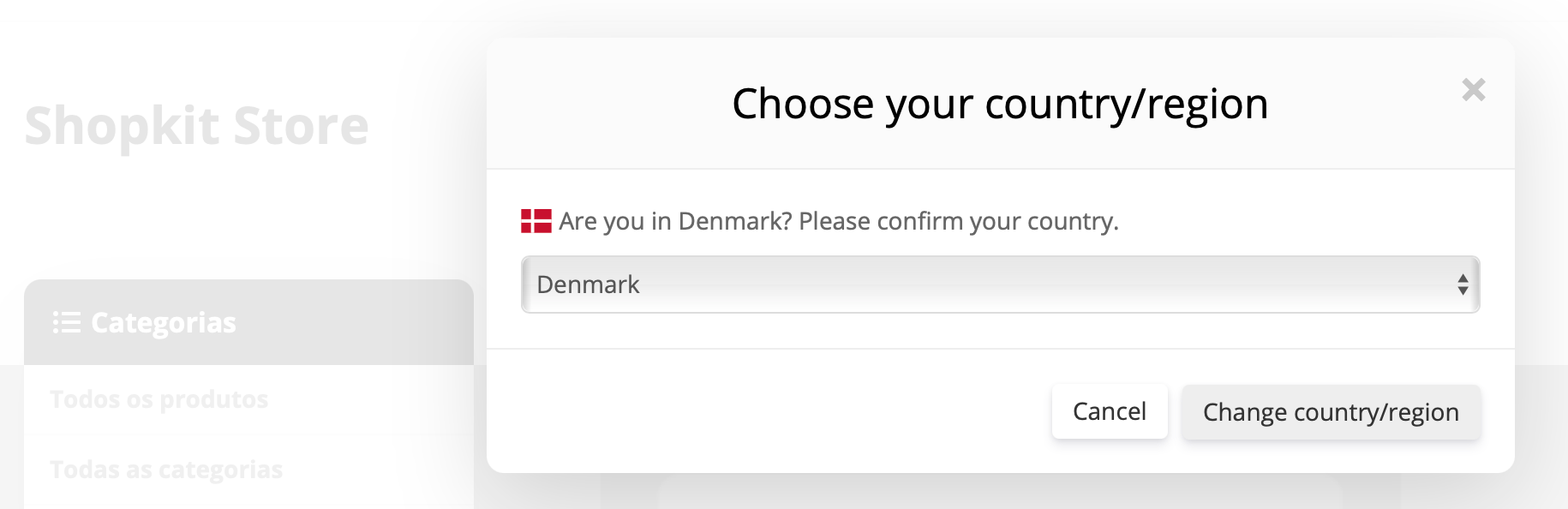

Activar geolocalização para detectar país dos visitantes

Com esta opção activada, é utilizada uma tecnologia de geolocalização para detectar o país a partir do qual o visitante acede à loja. Assim sendo, no acesso à loja é apresentada uma janela pop-up que permite ao visitante confirmar o país de origem.

Esta opção permite, sobretudo, personalizar a forma como os preços dos produtos, portes de envio e valores adicionais associados à métodos de pagamento (ex. À Cobrança) são mostrados ao visitante, tendo também em conta a configuração realizada para a cobrança de impostos, a forma como os preços são mostrados e as regiões fiscais definidas.

Esta opção não define como a cobrança de impostos ocorre no registo da encomenda. Um visitante pode, por exemplo, aceder à loja num país diferente daquele para o qual pretende o envio dos bens. No cálculo de impostos serão tidas em conta as configurações definidas na área de gestão da loja, no menu Configurações / Impostos.

Exemplo

A loja A definiu a cobrança de impostos tendo por base o país de destino. Um consumidor final português, a viver em Espanha, acede à loja a partir da sua residência. O sistema de geolocalização identifica como país Espanha, mas o consumidor, altera o país pré-definido para Portugal. São apresentados os preços de acordo com as configurações de impostos da loja. No carrinho de compras, se o consumidor alterar o país a ser considerado para o cálculo de impostos, os preços são novamente actualizados.

Caso a loja não consiga perceber a geolocalização do visitante, os preços são apresentados por defeito com os impostos referentes à região fiscal da localização para cobrança de impostos. Quando for possível perceber qual o país a ser considerado para a aplicação de impostos (após o primeiro passo do carrinho de compras), os preços são actualizados tendo em conta o país seleccionado e a cobrança de impostos prevista na respectiva região fiscal.

A activação da opção de geolocalização só está disponível para lojas enquadradas nos planos Enterprise e Pro.

Regiões fiscais

Nesta secção consegues definir as regiões para as quais são definidos os impostos. Na tua loja podes configurar um imposto associado a determinado país, chamado de imposto base, como também criar excepções de impostos caso existam taxas reduzidas.

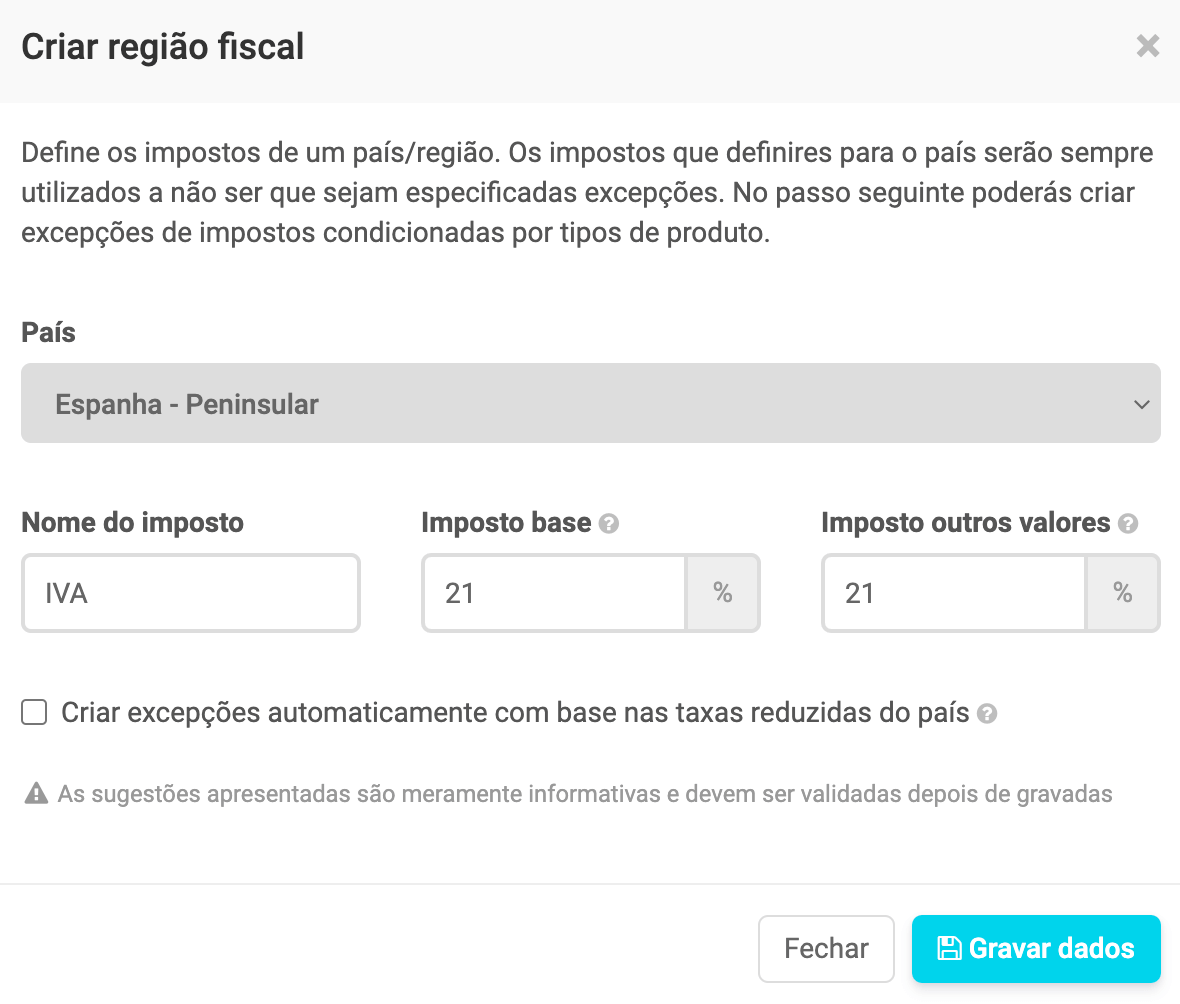

Os passos a efectuar para criar uma região fiscal são os seguintes:

- Clicar em Criar região fiscal;

- De seguida, escolher o país.

Se seleccionares um país pertencente à União Europeia, são apresentadas sugestões de impostos relacionadas com:

- O nome do imposto;

- O imposto base;

- Imposto outros valores.

As sugestões apresentadas são meramente informativas e devem ser validadas depois de gravadas.

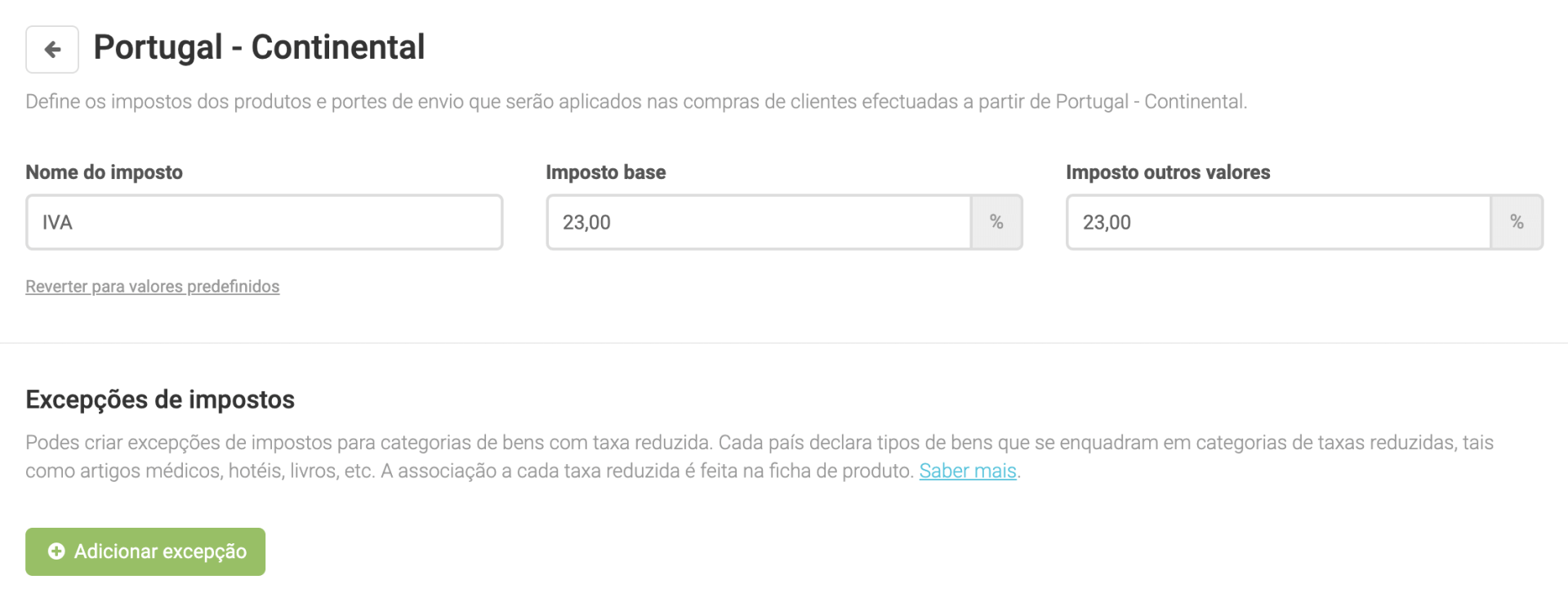

Por defeito, é definido um imposto base, que será contabilizado em todos os produtos que sejam configurados para este tipo de imposto. No entanto, existem determinados bens e serviços sobre os quais é aplicada uma taxa reduzida (que pode variar consoante o país onde a operação é tributada). Assim, existe ainda a possibilidade de criar excepções à aplicação do imposto base.

Regiões fiscais para Portugal Continental e Ilhas

Uma venda de bens e/ou prestação de serviços localizada em Portugal, entre as diferentes regiões (Continente e Ilhas), obedece a regras específicas previstas no Código do IVA (CIVA).

Numa venda de bens entre o Continente e a Madeira, ou vice-versa, a aplicação da taxa de IVA deve ser feita à taxa da região a partir da qual se inicia o transporte dos bens.

Numa prestação de serviços, importa confirmar se o adquirente é ou não sujeito passivo de IVA. Quando o adquirente é um sujeito passivo de IVA, deve aplicar-se IVA à taxa em vigor onde este tem a sua sede fiscal ou domicílio estável. Caso contrário, aplica-se a taxa da região onde o prestador tem a sede fiscal ou domicílio estável.

Na criação e configuração de regiões fiscais para as diferentes regiões portuguesas, os impostos apresentados como sugestão vão ter em conta a região (ex. Portugal - Continental) associada à localização definida para a cobrança de impostos.

Exemplo 1

Se a tua localização para a cobrança de impostos está definida para uma morada associada à região de Portugal - Continental, quando estiveres a criar as regiões fiscais para a Madeira e Açores vão ser apresentadas as taxas em vigor para Portugal - Continental (ex. imposto base com a taxa de 23%).

Exemplo 2

Se a tua localização para a cobrança de impostos está definida para uma morada associada à região de Portugal - Açores, quando estiveres a criar as regiões fiscais para Portugal - Continental e Portugal - Madeira, vão ser apresentadas as taxas em vigor para Portugal - Açores (ex. imposto base com a taxa de 16%).

Qualquer imposto sugerido na criação e configuração das regiões fiscais pode ser editado e/ou actualizado a qualquer momento, no menu Configurações / Impostos.

Configurar excepções de impostos

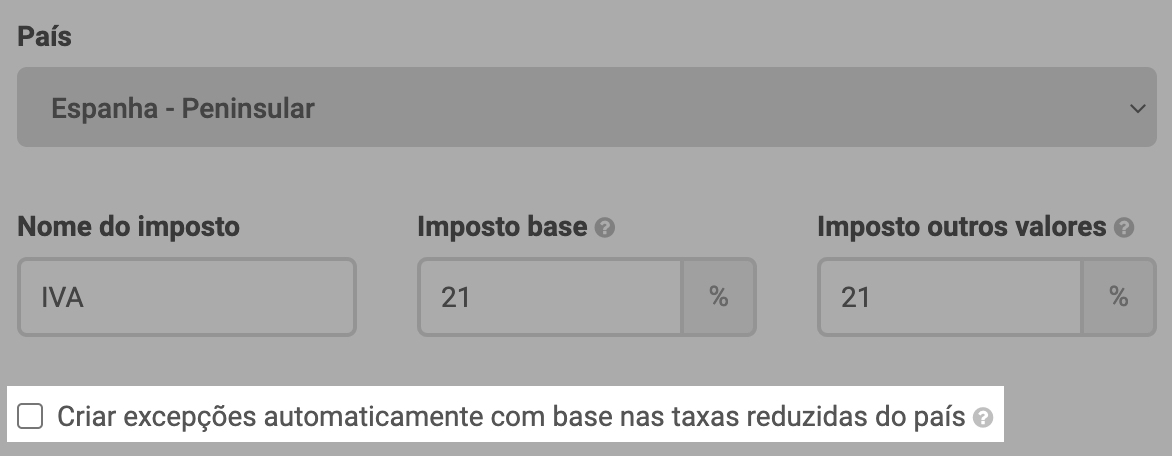

As excepções podem ser configuradas de forma automática ou manual em cada região fiscal.

Se na criação da região fiscal clicares em Criar excepções automaticamente com base nas taxas reduzidas do país, a plataforma vai automaticamente adicionar todas as excepções previstas para o país escolhido. Caso contrário, a região fiscal é criada sem excepções, sendo depois possível criar as mesmas manualmente no detalhe de cada região fiscal.

Consulta a lista de excepções previstas na aplicação de IVA/VAT na União Europeia: https://shopk.it/iva-vat-eu#reduced-rates.

A configuração automática de excepções de impostos só está disponível para lojas enquadradas no plano Enterprise e Pro.

Editar uma região fiscal

Depois de criada a região fiscal, esta também pode ser editada. Basta clicar sobre a designação da região para aceder à mesma. Sempre que fazes alguma alteração, deves clicar em Gravar dados.

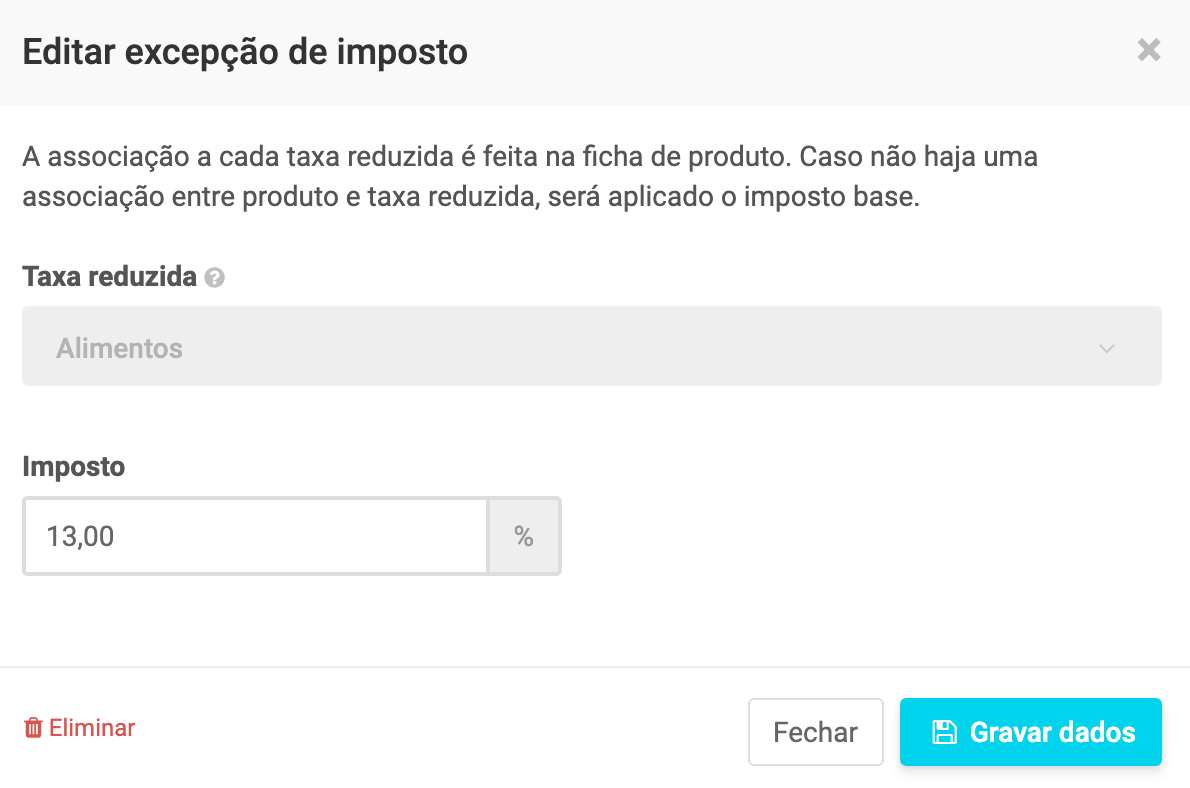

Caso tenhas optado por criar excepções de forma automática, podes editar as mesmas a qualquer momento, clicando sobre a respectiva designação.

Não vais poder alterar a designação da excepção, mas sim o imposto associado à mesma. Após qualquer alteração nestas configurações deves clicar em Gravar dados.

Podes criar regiões fiscais para qualquer país. Existe ainda a possibilidade de criar uma região fiscal designada por Resto do mundo, que pode ser utilizada para aplicar taxas para determinado país seleccionado no registo de uma encomenda, que não esteja definido através de uma região fiscal individual.

Se não tiveres a região fiscal Resto do mundo configurada, nem qualquer outra região fiscal individual para um determinado país, os impostos são cobrados tendo em conta a região fiscal da localização definida para a cobrança de impostos. Caso não tenhas definida qualquer localização, é utilizada a morada associada às definições de conta, desde que tenhas uma região fiscal configurada para o respectivo país/região.

Automatizar o cálculo de impostos para a União Europeia

Os comerciantes nos planos Enterprise e Pro podem automatizar o cálculo de impostos para a UE, ao activarem a opção Automatizar cálculo de impostos para a União Europeia.

Desta forma, as regiões fiscais são automaticamente definidas para os países pertencentes à União Europeia, incluindo as respectivas taxas reduzidas. Estas taxas são actualizadas e calculadas pela Shopkit, não sendo possível ao comerciante fazer qualquer alteração de valores ou designações.

As taxas são calculadas consoante a seguinte tabela: https://shopk.it/iva-vat-eu#reduced-rates

Aviso

A Shopkit não garante que a lista de taxas está permanentemente atualizada, uma vez que podem existir alterações nos regimes tributários dos países envolvidos. Confirma sempre as taxas dos países onde operas o teu negócio.

Se antes de activares o cálculo automático de impostos para a UE definiste regiões fiscais individuais para países na UE, as mesmas vão surgir com a indicação de que estão abrangidas pelo cálculo automático, sendo por isso substituídas pela aplicação automática de impostos prevista pelo sistema da Shopkit.

Configurações de impostos no detalhe do produto

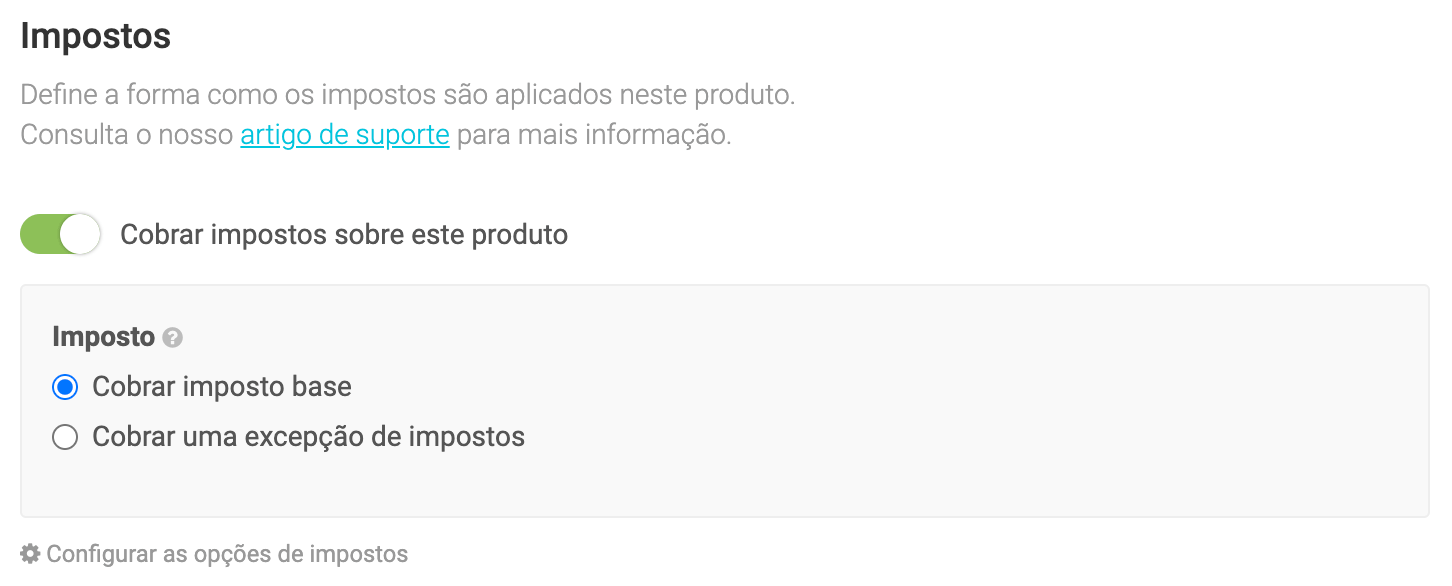

No detalhe do produto deves definir se deve ou não existir a cobrança de impostos sobre o mesmo, na secção Impostos. Caso queiras definir a aplicação de impostos, deves activar a opção Cobrar impostos sobre este produto.

Dentro desta opção podes definir uma de duas opções:

- Cobrar sobre o imposto base

- Cobrar sobre uma excepção de impostos

Nesta fase, é benéfico ter as configurações de cobrança de impostos definidas no menu Configurações / Impostos.

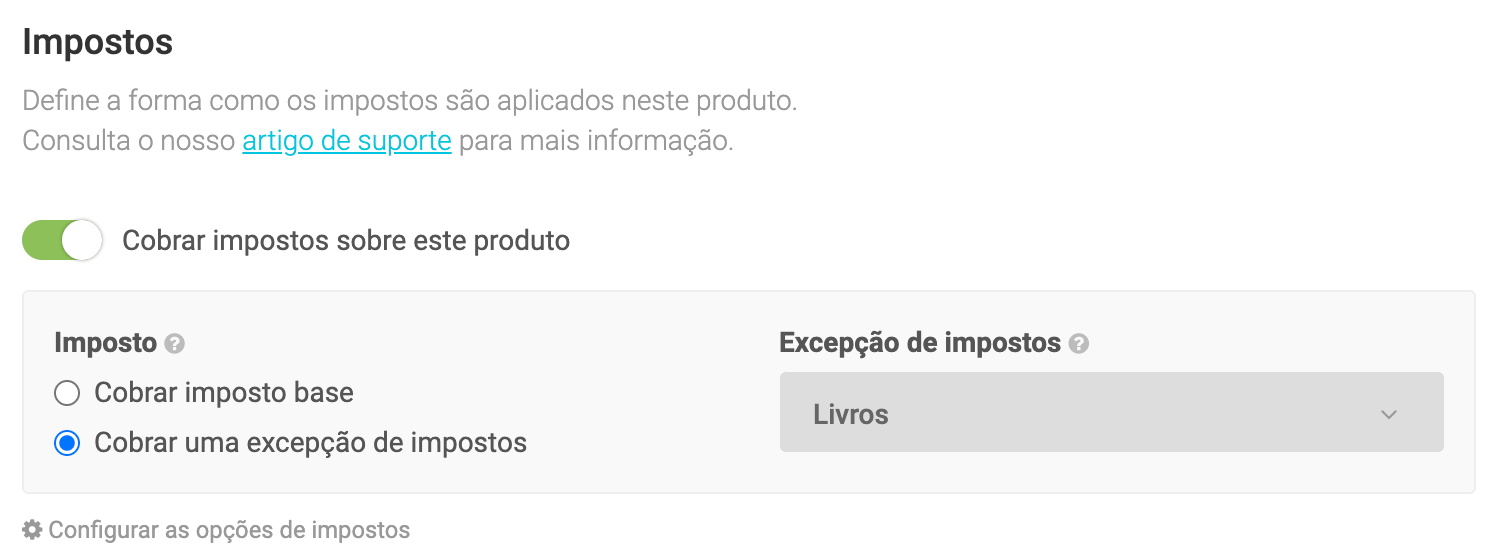

Configurar regras de excepção no detalhe de cada produto

As excepções de impostos, com taxas reduzidas, são configuradas nas regiões fiscais, no menu Configurações / Impostos.

No detalhe de cada produto podes definir que sobre o preço do mesmo é aplicada uma excepção. Para que tal seja possível, deves definir a opção Cobrar sobre uma excepção de impostos e seleccionar a excepção pretendida.

Esta regra de excepção só será aplicada se estiver prevista na região fiscal de um determinado país.

Exemplo

Uma loja que opera a partir de Portugal Continental vende, entre outros bens, vinhos. Ao contrário do que acontece com a maioria dos bens e serviços, o imposto a aplicar sobre a venda de vinho está taxado a 13% em Portugal. Neste caso, para os produtos em geral, a loja terá de cobrar o imposto base previsto para Portugal Continental e, para Vinhos, criar excepção que na venda deste tipo de produto a taxa é de 13%. Para tal, em todos os Vinhos, será necessário seleccionar a opção Cobrar sobre uma excepção de imposto e escolher a excepção "Vinho". Quando um comprador de Portugal Continental adquirir este produto, na encomenda será aplicado o imposto previsto para a excepção de 13%, em vez do imposto base configurado.

Migração para o novo método para cálculo de impostos

O método antigo para cálculo de impostos sobre produtos e portes de envio, através dos campos Taxa (IVA) na ficha de produtos e Taxa sobre portes de envio, no menu Configurações / Taxas, já não se encontra disponível.

Nesse sentido, deves migrar para novo método de cálculo de impostos, que permite configurar regiões fiscais com impostos diferenciados por país.

Para facilitar a transição para o novo método de cálculo de impostos por regiões fiscais, produzimos um vídeo explicativo que está disponível aqui.

O vídeo aborda os três cenários mais comuns nas lojas criadas na plataforma:

- Lojas que tem impostos configurados pelo método antigo;

- Lojas que não aplicam impostos nos preços;

- Lojas que definiram todos os preços com impostos incluídos.